Magiczna liczba w 2018 roku wyniosła około 4,8%. W 2006 roku było to około 6%. Ale przy dzisiejszych cenach domów? Oto znaki.

przez Wilk Richter o Wilcza ulica.

Według Mortgage średnie tygodniowe oprocentowanie 30-letnich kredytów hipotecznych o stałym oprocentowaniu i odpowiadających im saldach kredytów wzrosło do 4,06% w tygodniu kończącym się 18 lutego, drugi tydzień z rzędu powyżej 4% i najwyższe od lipca 2019 r. Stowarzyszenie Bankowców Dzisiaj. Średnia stopa 30-letnich kredytów hipotecznych o stałym oprocentowaniu wspieranych przez FHA wzrosła do 4,09%.

Gdzie jest więc magiczna liczba, powyżej której ten mocno rozdęty rynek mieszkaniowy zaczyna odczuwać presję wysokich oprocentowania kredytów hipotecznych?

Ale oprocentowanie kredytów hipotecznych jest nadal śmiesznie niskie w obliczu inflacji CPI, która wzrosła do 7,5% i obecnie wynosi Nadal Napędzany ciągłym tłumieniem stóp procentowych przez Rezerwę Federalną i luzowaniem ilościowym – co sprawia, że Najbardziej lekkomyślny Fed w historii.

„Magiczna liczba” w 2018 roku.

Jesienią 2018 r., gdy oprocentowanie kredytów hipotecznych zbliżało się do 5%, rynek mieszkaniowy zaczął się załamywać, a akcje spadały. Magiczna liczba w tym czasie wydawała się wynosić około 4,8%, a kiedy oprocentowanie kredytów hipotecznych podniosło się wyżej niż we wrześniu, wszystko zaczęło się rozpadać.

Po tym, jak indeks S&P 500 spadł o około 20% do 24 grudnia 2018 r., a wraz z osłabieniem na rynku mieszkaniowym, prezes Fed Powell poddał się codziennemu młotkowi Trumpa i dokonał niesławnego teraz zwrotu.

Jednak w tym czasie, na początku 2019 r., inflacja była mniej Cel Fed, mierzony za pomocą miernika „core PCE”, wynosi 1,6%, co dało Powellowi listek figowy.

Teraz inflacja jest najgorsza od 40 lat i gwałtownie rośnie, i Zawyżone „podstawowe wydatki na konsumpcję osobistą” wynoszą 2,5 razy Cel Rezerwy Federalnej. To inflacja teraz bije Powella na co dzień – zrobił z siebie głupca, nazywając tego potwora, którego uwolnił „tymczasowo”, kiedy wszyscy już wiedzieli, że zamierza przejść na wyższy poziom.

Gdzie więc jest tym razem magiczna liczba, po której rynek mieszkaniowy zaczyna odczuwać presję?

Wnioski o kredyt hipoteczny na zakup domu gwałtownie spadały przez trzy kolejne tygodnie, zbiegając się ze wzrostem oprocentowania kredytów hipotecznych, a w tygodniu kończącym się 18 lutego osiągnęły najniższy poziom na krótki okres w sierpniu 2021 r., a następnie w okresie zamknięcia, do wejdź na dół. Z zakresu w 2019 r. Indeks MBA Mortgage Applications spadł o 28% w porównaniu z pandemicznymi szczytami ze stycznia 2021 r. (dane za pośrednictwem Investing.com):

„Magiczna liczba” 2006.

Nie pokazano na wykresie: W szczytowym momencie pierwszej bańki na rynku nieruchomości, w styczniu 2005 r., indeks Buy-Mortgage MBA osiągnął 500 – dwa razy w stosunku do dzisiejszego poziomu – zanim załamał się.

W tym czasie Fed znajdował się w środku cyklu podwyżek, podnosząc stopę funduszy federalnych z 1,0% w czerwcu 2004 r. do ostatecznie 5,25% do lipca 2006 r., podnosząc średnią 30-letnią stopę stałego kredytu hipotecznego do 6,4%. W tym czasie rynek mieszkaniowy zaczął bardzo powoli się załamywać.

Indeks Nasdaq zaczął spadać latem 2007 roku i stopniowo wszystko eksplodowało globalnie, przerywane krachem Lehmana we wrześniu 2008 roku.

Wysokie oprocentowanie kredytów hipotecznych, gdy ceny domów są już wysokie, stanowią duże wyzwanie na rynkach mieszkaniowych. A wyższe stopy procentowe są generalnie surowe dla akcji.

Więc gdzie była wtedy magiczna liczba? Najwyraźniej 6,4% dla 30-letniego kredytu hipotecznego o stałym oprocentowaniu, przy cenach mieszkań z bańki 1, było powyżej magicznej liczby.

Wnioski o kredyt hipoteczny odrzucają.

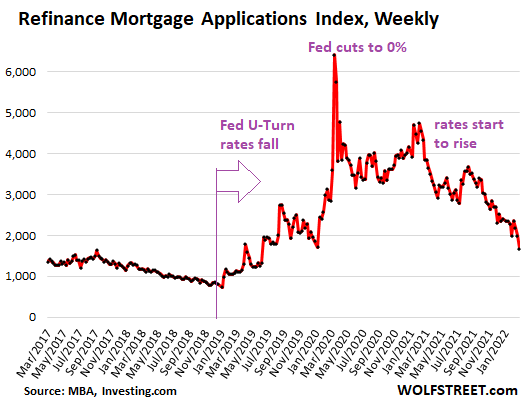

Rosnące oprocentowanie kredytów hipotecznych oznacza, że rodziny stawiają na refinansowanie swoich kredytów hipotecznych. Dzieje się tak pomimo historycznej eksplozji cen domów, która niesie ze sobą duży kapitał własny w postaci nieruchomości, który można wydobyć za pomocą odniesienia do wyciągania gotówki.

Indeks MBA Mortgage Refinance Applications spadł do najniższego poziomu od czerwca 2019 r. i jest o 74% niższy od epidemii – oprocentowanie kredytów hipotecznych dopiero zaczyna rosnąć i nadal jest śmiesznie niskie, biorąc pod uwagę, że inflacja CPI wzrosła do 7,5% (dane za pośrednictwem Investing). pl):

Teraz magiczna liczba.

Nabywcy domów po raz pierwszy, w obliczu wysokich oprocentowań kredytów hipotecznych i rosnących cen, już wycofali się z tego absurdalnie rozdętego rynku przez Rezerwę Federalną, gdy inwestorzy i kupujący gotówkę napływali na rynek.

Według National Association of Realtors, w styczniu liczba kupujących po raz pierwszy spadła do zaledwie 27% wszystkich zakupów domów, z 30% w grudniu i z 34% w całym 2021 roku.

Idąc dalej, „niektórzy kupujący o średnich dochodach, którzy ledwo kwalifikowali się do kredytu hipotecznego, gdy stopy procentowe były niskie, teraz nie będą mogli sobie pozwolić na kredyt hipoteczny” – powiedział NAR.

Z każdym wzrostem cen domów i każdym wzrostem oprocentowania kredytów hipotecznych, znikają kolejne warstwy potencjalnych nabywców. Na początku nikt nie zauważył, ale potem warstwy zaczęły się piętrzyć, aw pewnym momencie zwykli kupujący – jak kupujący po raz pierwszy – zaczęli słabnąć. Oto, co teraz widzimy.

Na początku nabywcy gotówki i inwestorzy mogą nadrobić różnicę. Tak stało się w okresie „Housing Bubble 1”, który był częściowo napędzany przez inwestorów, którzy następnie stali się rdzeniem kryzysu hipotecznego, kiedy wyprowadzili się z wielu nieruchomości jednocześnie.

Według NAR inwestorzy indywidualni lub kupujący drugi dom zgromadzili się na rynku i stanowili 22% zakupów domów w styczniu, w porównaniu z 17% w grudniu i 15% w styczniu ubiegłego roku.

Wszystkie zakupy gotówkowe wzrosły do 27% zakupów domów w styczniu, w porównaniu z 23% w grudniu i 19% w styczniu 2021 r., wynika z raportu NAR.

Jednak w styczniu oprocentowanie kredytów hipotecznych nadal mieściło się w przedziale od 3,5% do 3,7%, znacznie poniżej granicy 4%. Rzeczywiście, widoczne warstwy kupujących po raz pierwszy zaczynają wychodzić z rynku sztucznie zawyżonego przez lekkomyślną politykę monetarną Fed, która teraz stoi w obliczu rosnących, ale wciąż sztucznie niskich oprocentowań kredytów hipotecznych.

Zatem magiczna liczba dla przeciętnego 30-letniego kredytu hipotecznego o stałym oprocentowaniu wydaje się wynosić nieco na północ od 4%, czyli poziomu, przy którym warstwy potencjalnych nabywców, takich jak kupujący po raz pierwszy, znikają z rynku. To już się dzieje.

Na razie, tak jak ostatnim razem, entuzjastyczni inwestorzy robią różnicę, ale jeśli coś nauczymy się z katastrofy sprzed 15 lat, entuzjazm inwestorów również osłabnie na tych absurdalnie zawyżonych rynkach, gdy stopy procentowe wzrosną w obliczu rosnących cen domów. tak jest w Najbardziej luksusowe bańki mieszkaniowe w Ameryce:

Lubisz czytać WOLF STREET i chcesz ją wesprzeć? Używaj programów do blokowania reklam — całkowicie rozumiem dlaczego — ale czy chciałbyś wesprzeć witrynę? Możesz przekazać darowiznę. Bardzo to doceniam. Kliknij na kufel piwa i mrożonej herbaty, aby dowiedzieć się, jak to zrobić:

Czy chcesz otrzymywać powiadomienia e-mailem, gdy WOLF STREET opublikuje nowy artykuł? Rejestracja tutaj.

„Nieuleczalny student. Społeczny mediaholik. Niezależny czytelnik. Myśliciel. Alkoholowy ninja”.

/cdn.vox-cdn.com/uploads/chorus_asset/file/24924650/236780_Google_AntiTrust_Trial_Custom_Art_CVirginia__0000_4.png)

/cdn.vox-cdn.com/uploads/chorus_asset/file/25594197/Genki_TurboCharger_Hero.jpg)

More Stories

Yelp pozywa Google za naruszenie przepisów antymonopolowych

Akcje Nvidii spadają z powodu spowolnienia wzrostu i obaw związanych z produkcją NVIDIA

Foot Locker opuszcza Nowy Jork i przenosi się do St. Petersburga na Florydzie, aby obniżyć wysokie koszty: „efektywność”