Pośrednik w obrocie nieruchomościami Compass Tech i Compass dla najemców i sprzedawców ubezpieczeń Tech Lemonade również upadł. Wszystkie oczy są zwrócone na odroczoną umowę SPAC dla „technicznego” brokera kredytów hipotecznych Better.com. Nie mogę się doczekać.

przez Wilk Richter o Wilcza ulica.

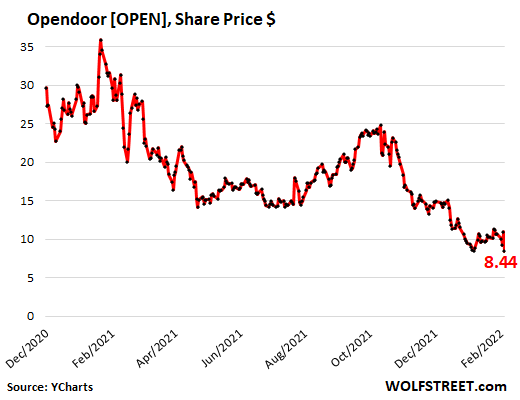

Nawet w Wielki Piątek, drugi dzień wielkiego ożywienia po pięciu dniach gwałtownych spadków, akcje spółki „technologicznej” zajmującej się nieruchomościami, Opendoor, spadły o 23%, po tym jak załamały się już w poprzednich miesiącach.

Technologie otwartych drzwi [OPEN]czwartek wieczorem, było wspomniany Firma straciła 191 mln USD w czwartym kwartale, co oznacza stratę netto w 2021 r. do 662 mln USD, a publicznie ujawnioną czteroletnią całkowitą stratę do 1,5 mld USD. Jak domowa płetwa może stracić 1,5 miliarda dolarów w ciągu czterech lat? ja też nie wiem. Ale to jeszcze nie koniec. Firma zakończyła rok z inwentarzem 17 009 niesprzedanych domów.

Opendoor zadebiutował w grudniu 2020 r. z ceną IPO 31,47 USD pośród ogromnego pandemonium. Do lutego 2021 r. akcje wyniosą 39 USD. Jeśli „luty 2021” brzmi znajomo, to dlatego, że w tym miesiącu giełda zaczęła spadać pod powierzchnią, gdy wysokie wartości zaczęły spadać jeden po drugim, każdy według własnego harmonogramu. Uszkodzenie było takie Rozpoczęto raportowanie w maju 2021 r.. A to tylko kolejny rozdział, ponieważ jest coraz gorzej. W piątek akcje zamknęły się ceną 8,44 USD, co stanowi spadek o 78% w stosunku do szczytu z lutego 2021 r. i o 73% poniżej ceny IPO (dane za pośrednictwem YWykresy):

Opendoor poinformował, że kupił 36 908 domów w 2021 r., ale sprzedał tylko 21 725 domów (za 8 miliardów dolarów) w ciągu roku, pozostawiając 17 098 niesprzedanych domów (6,1 miliarda dolarów) w zasobach.

Opendoor sfinansował tę akcję za pomocą „niekwestionowanego” długu w wysokości 6,1 miliarda dolarów, popartego przez jego domy. Brak możliwości regresu oznacza, że w przypadku niewypłacalności Opendoor pożyczkodawcy dostaną dom i nie będą mogli zająć się innymi aktywami Opendoor. Jeśli Opendoor nie może sprzedać tych domów i spłacić zadłużenia z dochodów, może przekazać nieruchomości pożyczkodawcom i pozwolić im martwić się sprzedażą domów.

Ponadto Opendor podpisał kontrakt na zakup dodatkowych 5411 domów za 1,9 miliarda dolarów.

Dwie trzecie z tych 17 009 domów jest ukończonych i gotowych do odsprzedaży. Około jedna trzecia (około 5500 domów) jest „w budowie” i nie jest na sprzedaż. Każdy z tych 17 000 domów, które nie są wystawione na sprzedaż, w tym wszystkie 5500 nadal funkcjonujące, znajduje się w nieznanym stosie wolnych domów, które nie pojawiają się na oficjalnym „ekranu” domów i które nie są wyświetlane jako domy wolne.

Zillow zrobił to samo z dużą częścią swoich 7000 domów, które utknęły w przygotowaniu, zanim opuściło działalność w listopadzie ubiegłego roku i sprzedało te domy głównie inwestorom instytucjonalnym, którzy teraz próbują dowiedzieć się, co z nimi zrobić. Te domy, które utknęły w rurociągu z płetwami domowymi, które są wymieniane, są puste, ale nie są oznaczone jako puste, nie są na sprzedaż i nie są oznaczone jako „dostawa”.

Odwracanie domu jest łatwe – część pierwsza, kupno domu, kiedy pieniądze nie są celem, a możesz wydawać serwery ile chcesz. Reszta jest trudna, a zarabianie na tym jest jeszcze trudniejsze, zwłaszcza jeśli w pierwszej kolejności zapłaciłeś za dużo. Okazuje się, że aktywność nie jest odpowiednia dla osób, które piszą glony.

Redfinktóry pierwotnie był internetowym pośrednikiem w obrocie nieruchomościami, również brał udział w szaleństwie domów flipperów opartych na algorytmach, które rozpoczęły się w 2020 roku. I jego akcje [RDFN] Rakieta poszybowała w górę pośród niekończącego się zamieszania szalonego tłumu jeźdźców i osiągnęła 98,44 USD w lutym 2021 r. — tak, ponownie w lutym.

Wtedy akcje rozpoczęły długą awarię. W piątek zamknęli się na poziomie 21,83 USD, spadając o 78% w ciągu jednego roku. Są teraz poniżej tego, gdzie były po pierwszym dniu notowań po IPO w lipcu 2017 r.:

Zillow [ZG] Miała krótką chwilę wytchnienia w jej załamaniu, kiedy ogłosiła 10 lutego, że straciła 881 milionów dolarów w 2021 roku na swoim rodzinnym przedsięwzięciu, co Przyszedł non-stick w listopadzie 2021 r.kiedy ujawnił, że zwalnia 25% swoich pracowników i wycofuje się z branży przewracania domów, pozbywając się 7000 zakupionych domów.

Później ujawniła, że sprzedała większość tych domów inwestorom instytucjonalnym – a nie ludziom, którzy mogli chcieć w nich mieszkać. Dopóki te wolne domy nie zostaną wystawione na sprzedaż, nie pojawiają się one w oficjalnej „ofercie”, a wiele z nich może w końcu pojawić się na rynku wynajmu. I chociaż to wszystko dzieje się, gdy są przetasowani, nie wydają się też puste.

Strata w wysokości 881 milionów dolarów była mniejsza, niż się obawiano, a akcje magicznie odbiły się w ciągu następnych trzech dni handlowych, ale od tego czasu zrezygnowała z części tej straty. Akcje zamknęły się w piątek na poziomie 57,95 USD, co oznacza spadek o 73% w porównaniu z maksimami rok temu i mniej więcej na poziomie z lutego 2020 r. przed krachem:

kompas, pośrednik w obrocie nieruchomościami, który nazywa siebie „firmą technologiczną, która na nowo odkrywa przestrzeń”, jest jednym z tych przykładów — jednym z wielu — kiedy zdajesz sobie sprawę, że coś jest naprawdę nie tak na Wall Street. Ale cóż, ludzie lubią swoje aplikacje handlowe, a jeśli się posprząta, niech tak będzie.

Firma Compass rozwinęła się, wykorzystując pieniądze Softbanku i innych inwestorów do kupowania pośredników w obrocie nieruchomościami w całym kraju. W ciągu pięciu lat publicznie ujawnianych sprawozdań finansowych firma Compass straciła 1,44 miliarda dolarów. W jaki sposób pośrednik nieruchomości na najgorętszym rynku mieszkaniowym może, bez zadawania pytań, stracić 1,44 miliarda dolarów? To było pytanie retoryczne.

strzałka kompasu [COMP] Osiągnął szczyt pierwszego dnia notowań, po swojej pierwszej ofercie publicznej w kwietniu zeszłego roku, przy 22,11 USD i od tego czasu spadł. W piątek zamknęli cenę 7,65 USD, po spadku o 65% w ciągu 10 miesięcy od pierwszego dnia notowań, a teraz są o 58% poniżej ceny IPO wynoszącej 18 USD za akcję:

Lemoniada [LMND], który był promowany jako „firma zajmująca się technologią ubezpieczeniową” i sprzedaje ubezpieczenia najemcom, właścicielom domów, właścicielom zwierząt itp., wszedł na giełdę w lipcu 2020 r. w cenie 29 USD za akcję, a pierwszego dnia notowań, pośród ogromnego zamieszania, wzrósł o 139% . Potem nadal rosła, aż osiągnęła 182 USD w styczniu 2021 r. Potem nadszedł luty 2021 r., kiedy cała podaż zaczęła spadać.

W piątek akcje zamknęły się ceną 23,48 USD, 83% mniej i 19% poniżej ceny nigdy nie notowanej na giełdzie, ponieważ pierwsza transakcja wyniosła 50 USD za akcję, co spowodowało, że krytycy akcji technologicznych lamentowali nad tym, jak firma „błędnie oceniła IPO” i ilość pieniędzy „pozostawiona na stole”. Tak, tak szalona była wówczas oferta.

Czekam, aż cena akcji spadnie to Better.com, „technologiczny” pożyczkodawca hipoteczny, wspierany przez Softbank. Nie jest to jeszcze akcja notowana na giełdzie, ponieważ jej fuzja ze SPAC została opóźniona w grudniu 2021 roku po tym, jak dyrektor generalny zwolnił 900 pracowników, głównie w Indiach, za pośrednictwem wirusowego spotkania Zoom, tego idioty.

Wraz z fuzją SPAC, a tym samym opóźnieniem przepływu środków pieniężnych, firma pozyskała 750 milionów dolarów od Softbanku i jego zwolenników ze SPAC, ponieważ tego typu firmy nieustannie spalają duże ilości gotówki i ciągle potrzebują nowej gotówki do spalania.

Nie mogę się więc doczekać momentu, w którym akcje w końcu zaczną być przedmiotem obrotu, aby móc dodać je do mojej listy upadłych akcji „technologicznych” na rynku nieruchomości. To musi być dobra rzecz. Miejmy więc nadzieję, że dojdzie do fuzji ze SPAC.

Lubisz czytać WOLF STREET i chcesz ją wesprzeć? Używaj programów do blokowania reklam — całkowicie rozumiem dlaczego — ale czy chciałbyś wesprzeć witrynę? Możesz przekazać darowiznę. Bardzo to doceniam. Kliknij na kufel piwa i mrożonej herbaty, aby dowiedzieć się, jak to zrobić:

Czy chcesz otrzymywać powiadomienia e-mailem, gdy WOLF STREET opublikuje nowy artykuł? Rejestracja tutaj.

„Nieuleczalny student. Społeczny mediaholik. Niezależny czytelnik. Myśliciel. Alkoholowy ninja”.

More Stories

Yelp pozywa Google za naruszenie przepisów antymonopolowych

Akcje Nvidii spadają z powodu spowolnienia wzrostu i obaw związanych z produkcją NVIDIA

Foot Locker opuszcza Nowy Jork i przenosi się do St. Petersburga na Florydzie, aby obniżyć wysokie koszty: „efektywność”