(Bloomberg) – Po podpisaniu porozumienia w sprawie limitu zadłużenia Departament Skarbu USA ma zamiar uwolnić falę nowych obligacji, aby szybko uzupełnić swoje skarbce. Będzie to kolejny drenaż zmniejszającej się płynności, ponieważ depozyty bankowe są szturmowane, aby to spłacić – a Wall Street ostrzega, że rynki nie są gotowe.

Najczęściej czytane z Bloomberga

Negatywny wpływ może łatwo przyćmić skutki wcześniejszych konfrontacji w sprawie limitu zadłużenia. Program Rezerwy Federalnej polegający na zacieśnianiu ilościowym już nadwyrężył rezerwy banków, podczas gdy zarządzający pieniędzmi gromadzili płynność w oczekiwaniu na recesję.

Nikolaos Panegirzoglou, strateg w JPMorgan Chase & Co., szacuje, że napływ obligacji skarbowych podwoi wpływ QT na akcje i obligacje, zmniejszając ich łączne wyniki o około 5% w tym roku. Stratedzy Citigroup Inc. proponują podobną kalkulację różnicową, wykazując, że średni spadek S&P 500 o 5,4% w ciągu dwóch miesięcy może nastąpić po wyczerpaniu płynności tej wielkości i 37 punktów bazowych dla wysokodochodowych spreadów kredytowych.

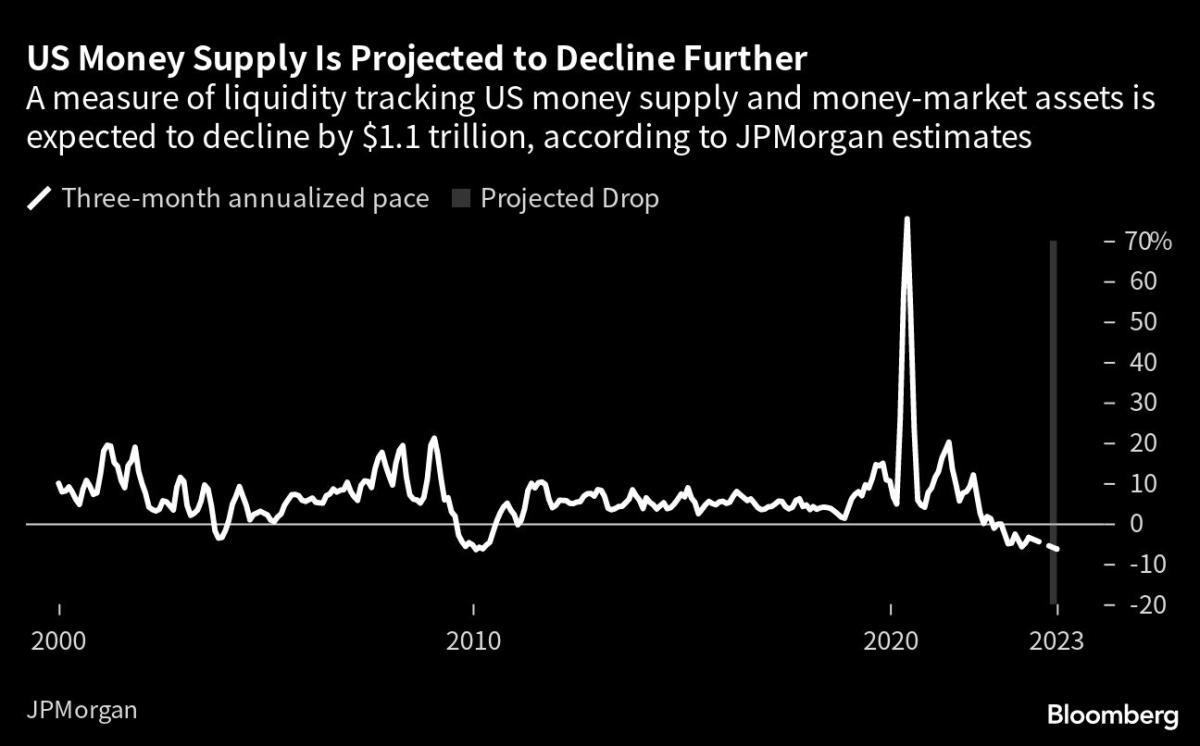

Sprzedaż, która ma rozpocząć się w poniedziałek, rozpocznie się w każdej klasie aktywów, ponieważ twierdzi, że podaż pieniądza już się kurczy: JPMorgan szacuje, że szeroka miara płynności spadnie o 1,1 biliona dolarów z około 25 bilionów dolarów na początku 2023 roku.

„To ogromny spadek płynności”, mówi Panigirzoglu. Rzadko widzieliśmy coś takiego. Tylko w przypadku poważnych krachów, takich jak kryzys Lehmana, można zobaczyć coś takiego jak ta deflacja”.

Jest to trend, który wraz z zaostrzeniem polityki Fed spowoduje obniżenie wskaźnika płynności o 6% rocznie, w przeciwieństwie do rocznego wzrostu przez większą część ostatniej dekady, szacuje JPMorgan.

Stany Zjednoczone liczyły na nadzwyczajne środki, które pomogą im się sfinansować w ostatnich miesiącach, ponieważ przywódcy kłócili się w Waszyngtonie. Z ledwością unikniętą niewypłacalnością, Skarb Państwa rozpocznie szał pożyczkowy, który według niektórych szacunków Wall Street może osiągnąć 1 bilion dolarów do końca trzeciego kwartału, zaczynając od kilku aukcji bonów skarbowych w poniedziałek o łącznej wartości ponad 170 miliardów dolarów.

Niełatwo przewidzieć, co się stanie, gdy miliardy przedostaną się przez system finansowy. Istnieje wielu nabywców krótkoterminowych bonów skarbowych: banki, fundusze rynku pieniężnego i szeroka gama nabywców luźno sklasyfikowanych jako „niebanki”. Należą do nich gospodarstwa domowe, fundusze emerytalne i skarbce przedsiębiorstw.

Banki mają obecnie ograniczony apetyt na bony skarbowe; To dlatego, że oferowane zwroty raczej nie będą w stanie konkurować z tym, co mogą uzyskać z własnych rezerw.

Ale nawet jeśli banki zrezygnują z aukcji skarbowych, przejście ich klientów z depozytów na bony skarbowe może doprowadzić do chaosu. Citigroup modelował historyczne epizody, w których rezerwy bankowe spadły o 500 miliardów dolarów w okresie 12 tygodni, aby przybliżyć to, co wydarzy się w kolejnych miesiącach.

Dirk Wheeler, szef globalnej strategii makro w Citigroup Global Markets Inc.

Najbardziej korzystny scenariusz jest taki, że podaż jest zmiatana przez fundusze inwestycyjne rynku pieniężnego. Przypuszczalnie ich zakupy z ich pojemników gotówkowych pozostawiłyby rezerwy banków nietknięte. Historycznie rzecz biorąc, najwybitniejsi nabywcy Treasuries wycofywali się ostatnio na rzecz lepszych rentowności oferowanych w ramach mechanizmu reverse repo oferowanego przez Fed.

To pozostawia wszystkich: instytucje niebędące bankami. Będą obecne na cotygodniowych przetargach Skarbu Państwa, ale nie bez dopłaty dla banków. Oczekuje się, że ci nabywcy uwolnią gotówkę na swoje zakupy, likwidując depozyty bankowe, zaostrzając ucieczkę kapitału, która doprowadziła do uboju regionalnych pożyczkodawców i zdestabilizowała system finansowy w tym roku.

Zdaniem Althei Spinozzi, analityka ds. instrumentów o stałym dochodzie w Saxo Bank A/S, od pewnego czasu widać coraz większe uzależnienie rządu od tak zwanych pośrednich oferentów. „W ciągu ostatnich kilku tygodni widzieliśmy rekordową liczbę pośrednich oferentów podczas aukcji amerykańskich papierów skarbowych” – mówi. „Prawdopodobnie pochłoną też sporą część nadchodzących wydawnictw”.

Na razie ulga Stanów Zjednoczonych w uniknięciu niewypłacalności odwróciła uwagę od zbliżającego się wstrząsu wtórnego związanego z płynnością. Tymczasem podekscytowanie inwestorów perspektywami sztucznej inteligencji sprawiło, że po trzech tygodniach wzrostów S&P 500 znalazł się u progu hossy. Tymczasem płynność poszczególnych akcji poprawia się, przełamując szerszy trend.

Ale to nie rozwiało obaw związanych z tym, co zwykle dzieje się, gdy dochodzi do znacznego zmniejszenia rezerw banków: akcje spadają, a spready kredytowe poszerzają się, a bardziej ryzykowne aktywa ponoszą ciężar strat.

„To nie jest czas na utrzymywanie indeksu S&P 500” — mówi Wheeler z Citigroup.

Według Barclays Plc, pomimo rajdu napędzanego przez sztuczną inteligencję, pozycjonowanie akcji jest zasadniczo neutralne, a fundusze inwestycyjne i inwestorzy indywidualni pozostają tam, gdzie są.

„Sądzimy, że nastąpi zgrzyt na akcjach”, mówi Ulrich Urbahn, szef strategii wielu aktywów w Berenberg, „a nie eksplozja zmienności „spowodowana drenażem płynności”. „Mamy złe wskaźniki wewnętrzne na rynku, negatywne wskaźniki wyprzedzające i spadek płynności, które nie wspierają rynków akcji”.

— Z pomocą Sujaty Rao, Eleny Popiny i Liz Capo McCormick.

Najczęściej czytane z Bloomberg Businessweek

© 2023 Bloomberg LP

„Nieuleczalny student. Społeczny mediaholik. Niezależny czytelnik. Myśliciel. Alkoholowy ninja”.

More Stories

Yelp pozywa Google za naruszenie przepisów antymonopolowych

Akcje Nvidii spadają z powodu spowolnienia wzrostu i obaw związanych z produkcją NVIDIA

Foot Locker opuszcza Nowy Jork i przenosi się do St. Petersburga na Florydzie, aby obniżyć wysokie koszty: „efektywność”